▲点击收听音频版节目~

“国际不打小孩日”的当天,我把“不”字盖住,将信息给儿子,儿子很是愤怒地质问:谁搞出这么个糟糕的日子?

2019年4月30日,这一天对于正中珠江来说是个糟糕的日子,可丸美生物迎来了心花怒放的一天,多次冲关终于IPO成功过会。一旦上市,假日本人孙怀庆的“完美”人生也将到达巅峰。

然而在这背后,又隐藏着多少令人意想不到的秘密呢?

从出生的那天起,丸美生物身上就笼罩着谜一般的故事。

曾经,丸美生物宣扬自己创立于昭和54年的日本,创始人叫小林庆夫。

其实,小林庆夫是个假冒的日本名字,真正的创始人是孙怀庆,一个地地道道的重庆男娃。孙怀庆生于1969年,昭和54年为1979年,按照丸美的故事,岂不是说孙怀庆10岁就去日本创了丸美?

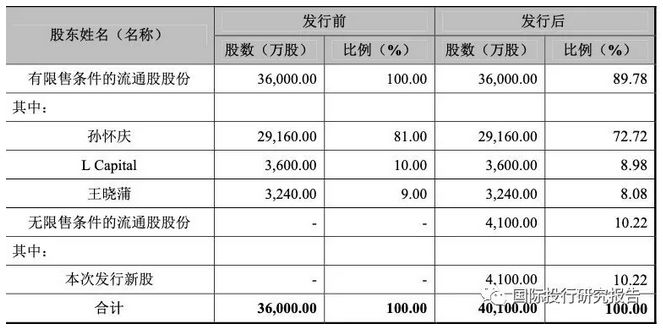

另外,在丸美生物的招股说明书中显示,控股人为孙怀庆、王晓蒲这对夫妻档。这两个人占了发行前丸美生物股份的90%,发行后的80.8%。这个数据说明,一旦IPO成功,两人的身价立即飙升至几十亿。

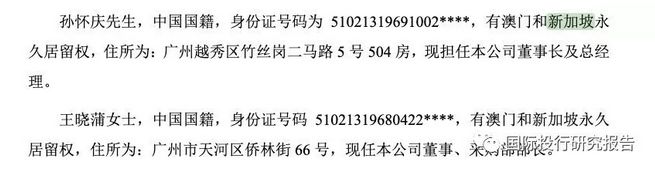

还有一个值得注意的是,虽然孙怀庆的日本身份是假的,但是这对夫妻确实有新加坡和澳门的永久居留权(除了不能投票其他都一样)。

毫无疑问,丸美生物是一个从出生就开始编故事的公司。这样一家公司,在4月30日IPO过关了。

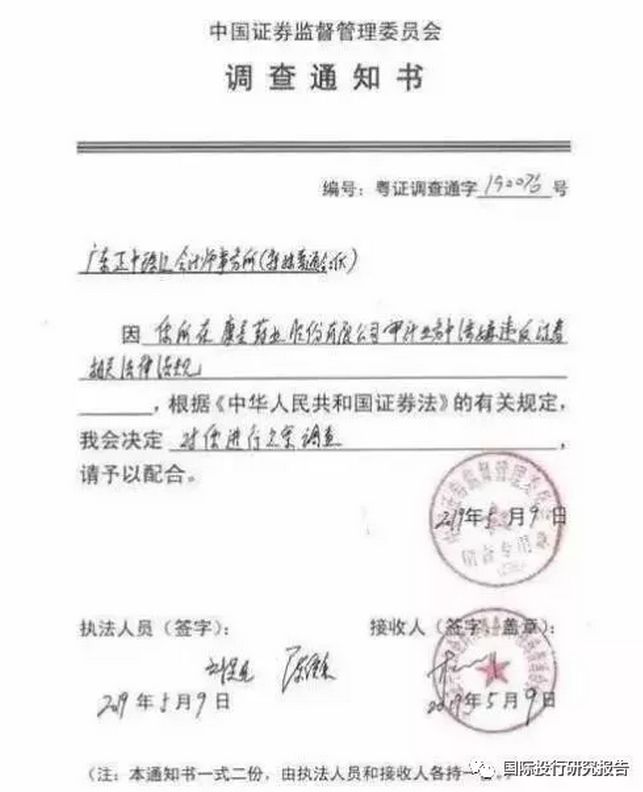

同一天,正中珠江作为中介机构卷入财务造假案,而由正中珠江审计的丸美生物会不会也有问题呢?

但丸美生物是幸运的,正中珠江直到5月9日才被证监会立案调查。

按照发审会的日程,4月30日是第32次会议,5月9日是第33次会议,这中间只相差了9天。

而根据证监会发布的《首次公开发行股票申请审核过程中有关中止审查等事项的要求》的规定:发行人申请自受理后至通过发审会期间,中介机构被立案将中止审查。

因此按照IPO审核规则,正中珠江的问题会诛连到丸美生物,至少得等正中珠江的调查结束。如果更换审计机构,审计流程就得重来一次,丸美生物的上市也会遥遥无期。

需要关注的重点是,在正中珠江审计的90多家上市公司中,大量上市公司出现财务洗澡、财务异常。事实上,这一次收到正中珠江问题牵连的公司已经越来越多。

如果丸美生物的IPO审核是第33次会议,恐怕假日本人孙怀庆的A股之旅只能是黄粱一梦。因此,丸美生物“完美”的掐住了时间,正好错过了正中珠江的立案关键节点。

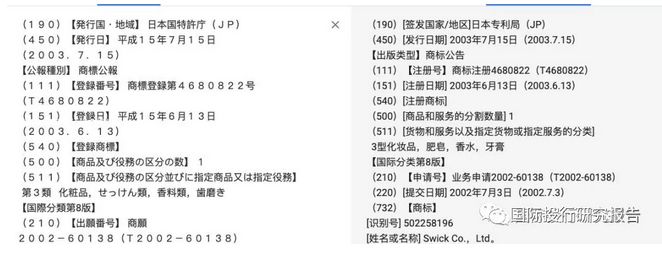

另外,在招股说明书中,可以看到丸美生物把日本商标的申请日期写成了2002年7月3日。

事实上,日本特许厅搜索结果显示MARUBI在日本的注册日期是2003年6月13日,2002年注册地实为中国。

后来假冒的事情被揭穿,丸美也在2008年公开道歉,承认了自己中国产品和中国品牌的身份。

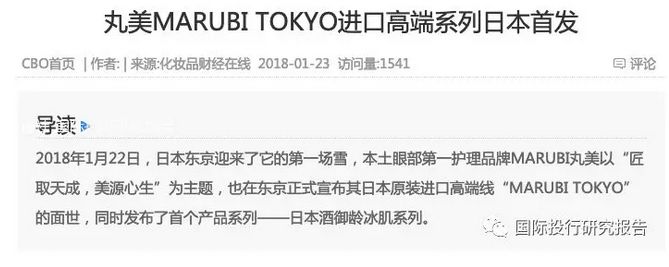

但是,丸美生物还是念念不忘的要给自己一个日本身份,道歉后在自家网站上仍声称自己是“中日合资品牌”。2018年,又搞出来一个丸美MARUBI TOKYO日本进口品牌,号称“日本品牌、日本制造、日本研发、日本设计、日本原料、日本包装”。

但是不管丸美生物如何包装自己,在日本都找不到丸美产品的身影。

丸美日本公司网站购物链接是假的,在日本最大的电商网站也查不到有关丸美生物的产品,亚马逊日本也只有Marubi口服液和丰胸产品。

相反,在中国的国家药食监局网站上,则可以看见很多丸美的进口产品。

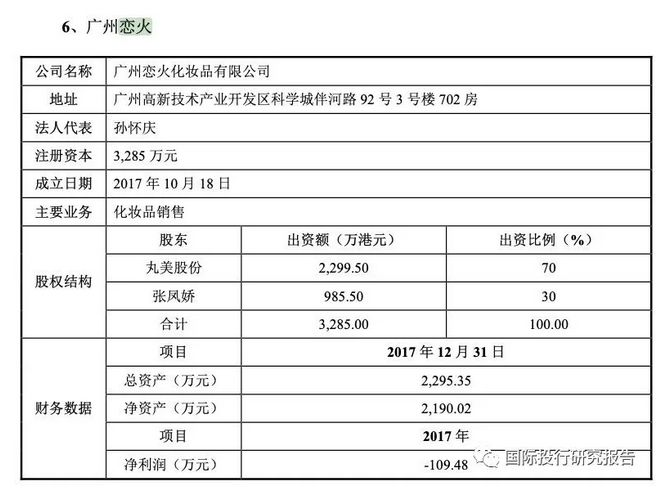

这一次丸美生物IPO成功,募集5.84亿资金准备投资的最大项目是“恋火彩妆”,除了说明这家子公司丸美生物占了70%股份的之外,IPO说明书中遗漏了公司组成来源、品牌来源等多种重要信息。

同时,IPO说明书显示“恋火彩妆”由丸美和张凤娇合资。但根据工商资料显示恋火由丸美出资,张凤娇出资为0。

而数据显示,“恋火彩妆”在2017年的销量基本为0,这样的数字却被丸美生物选中,要投资2.5亿来做这个项目。

现在,这个产品再一次被宣传为正宗的韩国品牌。在天猫、京东等电商平台上可以发现,“恋火彩妆”的所有产品名称前均冠以“韩国”二字进行宣传。在网络上,也宣传“恋火彩妆”为韩国原装品牌。

但是,和丸美生物的号称日本进口的产品一样,韩国的No.1购物网站上也没有“恋火彩妆”的身影。

这么看来,丸美生物这次的“恋火彩妆”是故伎重演,只不过这次从日本又改成了韩国。

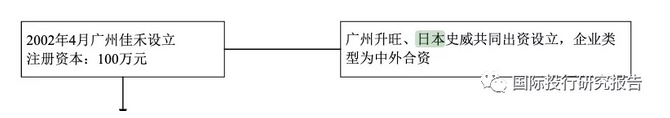

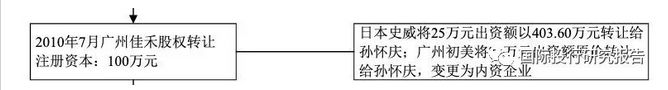

另外,在招股说明书中显示,IPO资料显示丸美的前身是2002年成立的广州佳禾,是广州升旺和日本史威成立的中外合资公司。

2008年被媒体打假之后,2010年日本史威25万注册资金变成403.60元退出。

这里出现了一个被IPO资料遗漏的人——日本史威。

首先,日本史威的股东可能是孙怀庆自己或者代持,那么可能存在假合资的问题,公司需要补交当时给予中外合资企业的税收。IPO招股说明书表示“2004至2008年间,广州佳禾减免的税收款项合计129.77万元,税款滞纳金合计54.11万元,广州天河区国家税务局同意对上述税收减免优惠不加收滞纳金。截至本招股说明书签署日,发行人已全额补交中外合资企业期间减免的企业所得税”。按照招股说明书的说法,是不是可以理解为丸美生物是现在补交的呢?

其次,日本史威25万投资变成403万,IPO说明书的官方说法是友好协商,那么,这378万差价广州佳禾有没有代扣所得税呢?

IPO说明书显示“本次股权转让价款资金来源及支付情况:根据孙怀庆出具的说明及银行转账凭证,孙怀庆以自有资金向日本史威、广州初美支付本次股权转让款403.60万元和75万元”,这表明这个交易价格都是实实在在的税后价格,那么转让税要不要交呢?

一方面是从第一次闯关IPO到第二次期间3年3个月5次现金分红5.9亿,差不多相当于把募集的钱提前分了。

另一方面,丸美生物还没上市,二股东就在招股说明书里明确写了套现走人的计划。

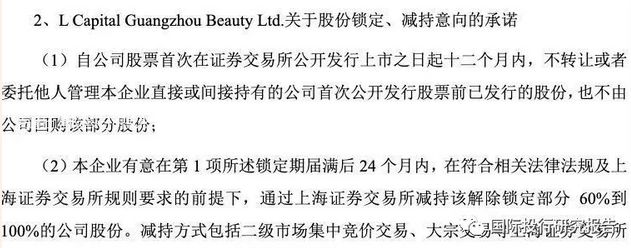

在招股说明书中,我们看到截至本招股说明书签署日,除孙怀庆、王晓蒲外,持有本公司5%以上股份的股东还有L Capital Guangzhou Beauty Ltd.,它也是丸美生物的二股东。

L Capital Guangzhou Beauty Ltd.是何方神圣呢?

L Capital Guangzhou Beauty Ltd.是L Capital Asia, LLC为投资丸美设立的有限责任公司,2013年4月29日成立于毛里求斯共和国,主要股东为 L Capital Asia, LLC。

L Capital Asia, LLC则是一家于2009年3月26日在毛里求斯共和国成立的封闭式基金,其管理人为L Catterton Asia Advisors。

然而通过启信宝的数据,我们发现在L Capital Asia, LLC一长串英语的背后,隐藏的全是中国人的名字。

在招股说明书中,二股东L Capital Guangzhou Beauty Ltd.明确说了会在锁定期满后24个月内做出减持。

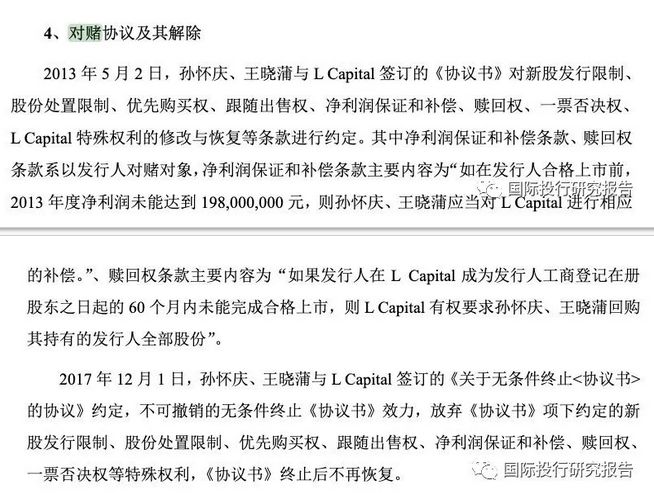

值得注意的是,孙怀庆、王晓蒲曾经和二股东签过一份对赌协议,但是现在这份对赌协议已经莫名其妙的解除了。

一直以来,丸美生物在销售上都是“经销商模式”为主,直营和代销模式为辅,建立了覆盖百货专柜、美容院、日化店、电子商务及商超等多种渠道的销售网络。

经销商模式可以冲高业绩,也容易通过压货来造成业绩假象。

那么,在丸美生物的财报中,有没有通过经销商模式来压货冲业绩,编造出一个完美的财务故事呢?

在招股说明书中,丸美生物明确提到,在报告期内,公司产品的销售以经销模式为主。

数据显示,2015 年、2016年和2017年,公司经销收入分别为10.96亿元、10.62亿元和 11.70亿元,占当年主营业务收入的92.02%、87.99%和86.54%。截至2017年12月31 日,公司正在合作的签约经销商数量为202家,登记在册的终端网点数量超过14000个。

另外,2014—2017年1-6月,丸美生物销售毛利率分别为74.88%、68.66%、67.67%、68.73%,丸美生物毛利率看上去在下滑,可依然是国内同行业里的最高水准。

在丸美生物顺利过会的路上,实际控制人孙怀庆、王晓蒲承诺招股说明书不存在虚假记载、误导性陈述或者重大遗漏,并对其真实性、准确性和完整性承担个别和连带的法律责任。

保荐人中信证券承诺不存在重大遗漏,正中珠江则确认招股说明书无问题。

但是不管从丸美生物劣迹斑斑的历史,还是它可能存在问题的经销商模式,亦或是二股东的套现计划,投资者一定要警惕正式上市以后会出现的潜在的业绩变脸可能性。

丸美生物的假日本人老板正在财富豹变的前夜,正中珠江已经立案了,谁能终结丸美生物的IPO生态链怪现状呢?

毋庸置疑的是,监管应该将风险扼杀在源头。面对丸美生物的怪现状,也许,老百姓会说,猫爪里的老鼠,跑不跑的脱?

☞ 文章 | 凌建平 编辑 | 苏梦翔 ☜

在看呗

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏