更多精彩,敬请关注硅谷洞察官方网站(http://www.svinsight.com)

美国时间 5 月 10 号,共享出行巨头 Uber 以 45 美元的发行价登陆纽交所。旋即,Uber 上市的新闻就登上了各大科技媒体的头版头条、成为当天当仁不让的最大新闻,主要有几个原因:

第一,融资规模大。Uber 以 81 亿美元的融资,成为 2014 年阿里巴巴以来美股最大规模 IPO;

第二,公司估值高。此次 Uber 以每股 45 美元的价格上市,估值达到 824 亿美元,成为自 2007 年 Facebook 上市以来市值规模最大 IPO;

第三,刚一上市就高开低走、开门黑:周四晚上市前,Uber 参考老对手 Lyft 的股价走势后,为避免一上市就股价跌,特意定在 44 至 50 美元每股区间段。不过以 45 美元上市的 Uber 还是没能逃过破发,上市后开盘报 42 美元,收于 41.57 美元,暴跌 7.62%。美国时间14号收盘价更是仅有 39.96 美元,跌破 40 美元大关。

(Uber 自 10 号上市以来,股价表现一直不尽如人意)

融钱巨多、估值极高的背后,是家目前为止尚未盈利、且不知道未来到底什么时候能盈利的公司……Uber 的踉跄上市对它自己来说,只是击鼓传花的一个最新章节,但对于诸多投了 Uber 的投资者来说,有人一下就挣出了金盆洗手、诗和远方的资本,也有人成了…接盘侠。

Benchmark 狂赚 600 倍!软银仅赚 1.5 倍

如果说 “敷着最贵的面膜,熬着最长的夜” 是年轻人的朋克养生,那么 Uber “融最多的资、烧最贵的钱” 的发展方式,可以说很朋克创业。

为了融资,近十年来 Uber 几乎把能融的钱都融了,Uber 的投资方数量也达到了惊人的 90 多个,其中既包括 Benchmark、Sequoia Capital 等风投机构,也包括谷歌母公司 Alphabet、微软等大企业,还包括诸多个人投资者 —— 其中甚至包括艾什顿•库彻这样的电影明星。

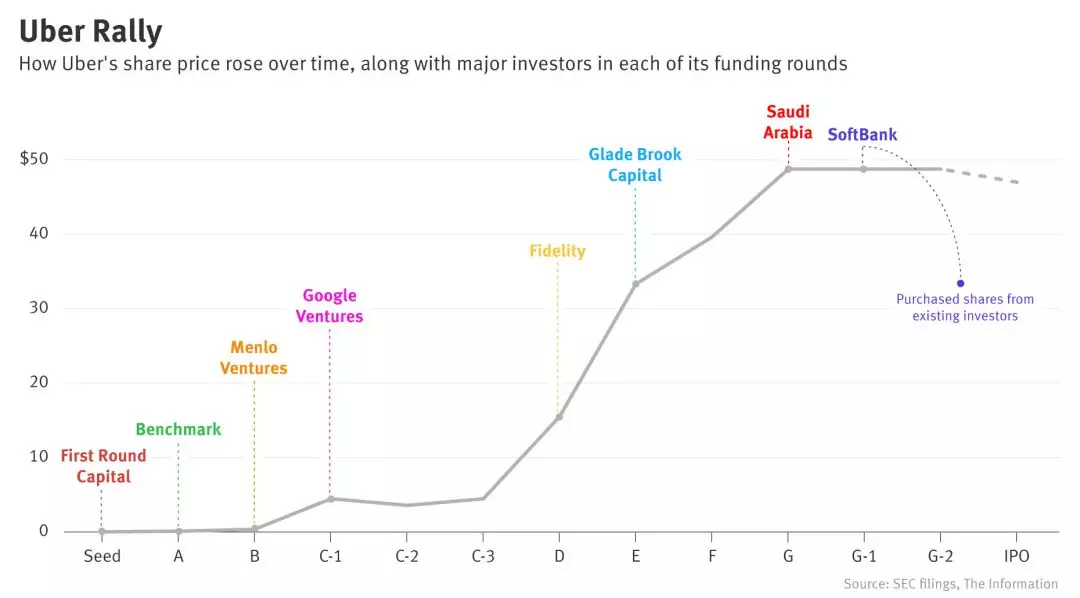

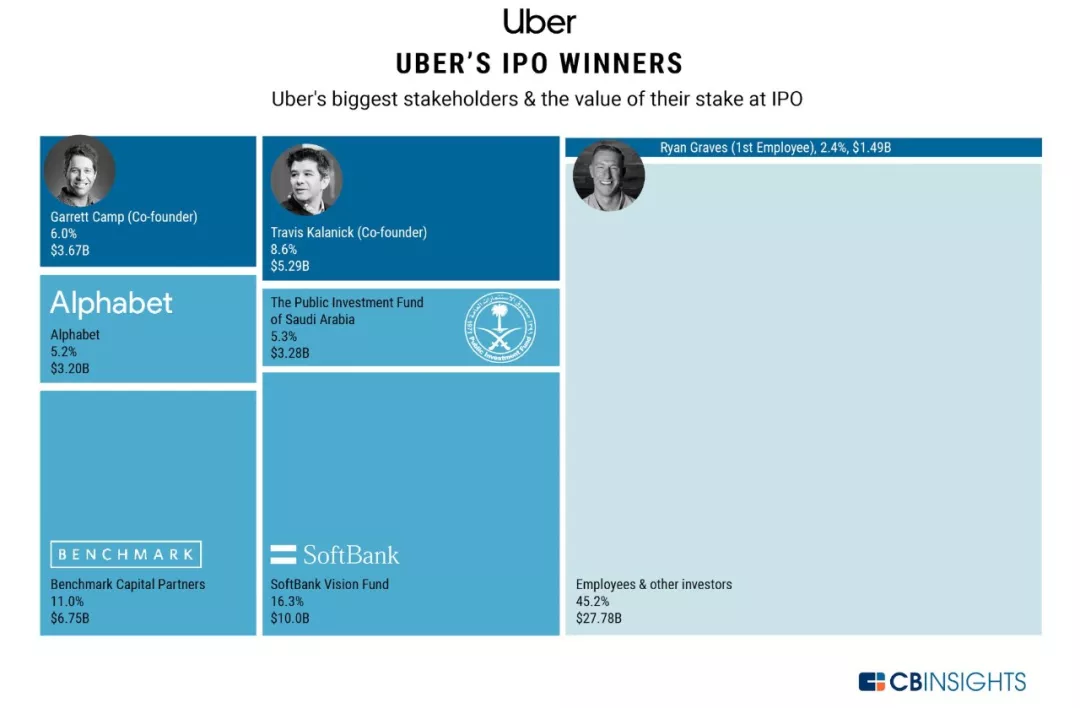

而趁这次 Uber 上市赚得最盆满钵满的,应属目前由马特•科尔勒(Matt Cohler)领导的 Benchmark Capital:早在 2011 年,作为 Uber 的首个机构投资者、A 轮领投方,Benchmark 当年投的 900 万美金,再加上后续又跟投的一些,共拿到 1.5 亿股 Uber 股份,占 11%。随着 Uber 上市,现在已经变成了 70 亿美金!

算下来,回报率足足有 600 余倍,难怪 CNN 称为这是 “有史以来回报最好的一笔投资”。

在 VC 不计其数的硅谷,Benchmark 有几个鲜明的特征:

首先,它很古老。早在 1997 年就投资了 eBay。和他们同时期的 VC 不少已经走了下坡路,但 Benchmark 依然稳居顶级 VC 阵营,陆续投出 Twitter、Yelp、Snapchat、Instagram、Dropbox 等公司;第二,Benchmark 极擅长早入场、以小博大,多年来保持着极高回报率。上面提到的 Benchmark 投出的那些公司,大多数都是在很早轮次就已入场。

与之相比的是 Uber 另一位主要投资方——软银愿景基金,虽然也在此次 Uber 上市之际大赚一笔,但从回报倍数看,软银在 Uber 之战上和 Benchmark 相比,逊了 N 筹。

(Benchmark 比软银早入场不少。图自 The Information,版权属于原作者)

2017 年以来,软银频频出手布局出行领域,同年参与 Uber G 轮融资,以其一贯不差钱的作风猛砸 77 亿美元换得 Uber 16.3% 的股份,成为 Uber 最大股东。此次上市时,软银账面赚近 40 亿美金,回报率约为 1.5 倍,但已成为目前愿景基金回报最丰厚的一笔投资。

但在 Benchmark 以 1.2 亿美元赚 70 亿面前,软银在很多轮后投的 77 亿赚 40 亿,就显得不那么神话了。其实这也很符合这两家 VC 的一贯作风:有千亿美元支撑的愿景基金,投起资来是绝对的 “霸道总裁爱上我” 作风:只要看准,就会排除万难、不惜一切代价入手。

两任CEO:一个得意,一个失意

此次 Uber 上市,Uber 的创始人兼前首席执行官 Travis Kalanick(卡兰尼卡),这个一手创立了 Uber 的创始人却不仅不让敲钟、还被告知不许上台,只被允许在一楼观看。

不过这很难影响他的好心情:直到今天,卡兰尼卡坐拥 1.14 亿股 Uber 股票,约占7%,仍是 Uber 最大个人股东。他在 IPO 时以 45 美元的价格卖了自己 Uber 股票里的 370 万股,入袋 1.68 亿美元,这和他目前还剩下的价值超过 50 亿美元的股票比起来,只是很小的一部分了。

(图自 Quartz,版权属于原作者)

临危受命的现 Uber CEO Dara Khosrowshahi 作为雇佣兵,比卡兰尼卡就少拿了很多。前者现有 19.6 万股,按每股 43 美元计算,此次上市给他带来约 840 万美元收益。这笔钱在硅谷够买个房子、够孩子读书,但诗和远方不太可能了。

Uber 上市前,董事会曾给 DK 画了张诱人大饼:只要 Uber 能以 1200 亿美元估值上市、并保持三个月,就给他价值 1 亿美元股票作为奖励,可惜 Uber 上市时估值离这个目标差得很远。

(Uber 现任CEO DK 在上市前走向纽交所,图自 Spencer Platt/Getty Images)

此外,Uber 的首位 CEO(卡兰尼卡实际上是第二位 CEO,当然毫无疑问也是更出名的那位)Garrett Camp 作为拥有 Uber 5% 的第二大个人股东,也得以入账 35 亿美元。Uber 一号员工 Ryan Graves 也有 13 亿美元入账。

(图自 CB Insights,版权属于原作者)

沙特王子:我心里有点苦

《名利场》杂志对于 Uber 此次上市的评价是:“再没有其他公司像 Uber 一样这么广为人知、融了这么多的钱,做了这么多承诺,然后……表现得这么糟糕。”

Uber 最初估值 1200 亿美元,现在估值腰斩,意味着当初以更高价格估值入场的投资者就要承担损失。沙特公共投资基金(Public Investment Fund of Saudi Arabia,简称 PIF)就是其中之一。

沙特公共投资基金在 2016 年花 35 亿美元投资 Uber,得到 Uber 7300 万股股份,占 4%。该基金 Managing Director Yasir Al Rumayyan 也随着这笔投资在 Uber 董事会上取得一席。

不过,这个基金背后真正的大当家是沙特王室的王储穆罕默德·本·萨勒曼(Mohammed bin Salman,就是那位前阵子被认为是谋杀《华盛顿邮报》记者卡舒吉的主谋)。这次 Uber 上市,由于估值下跌,他们手握的 Uber 股票目前值 31 亿美元,和投资时的 35 亿美元相比,就算忽略各种税费,也已经亏了 4 亿美元。

沙特公共基金的郁闷绝非独有。

美国新锐新闻机构 Axios 上周日发文称,Uber 上市后仅周五一天,投资者合计就损失了 6.55 亿美元。由于之前大家对 Uber 过于乐观、估值过高,2016 年及以后的投资者都有或多或少的损失。

财经记者 Felix Salmon 写道:“三年前购买优步股票的投资者目前已损失了 15% 的资金 —— 这还是忽略税费不计。而其机会成本更高:标普 500 指数的投资者在同一时期的资金增长了50%。” 换句话说,如果当时拿同一笔钱投指数股,现在能有 50% 回报率。账面损失加上机会成本,里外里算起来格外叫人心塞。

本周一,Uber 的 CEO DK 在发给员工的邮件里承认,股票上市后的表现 “不如我们预期的那么好”,找的理由是周一 “市场总体表现不佳”,况且当年 Facebook 和亚马逊刚上市时股票也表现得不好,现在却都表现不错。“一切情况都在我们的掌握之中。” 他写道。

真的如此吗?

逆风上市之后:盈利之路,道阻且长

都说 Uber 上市的时机不够理想,正好赶上最近大盘表现不好。既然大盘表现不好,为什么 Uber 不择吉日上市,非要匆忙流血上市?

因为 Uber 别无选择。

(图自 Axios,版权属于原作者)

融钱变难、发展速度有放缓势头,自己又尚未能实现盈利。Uber 在私募(一级市场)、公募(二级市场)、自己盈利造血,这三条路两条被堵住,因此除了赶紧上市输血,别无选择。

据招股书显示,2018 年 Uber 营收为 112.7 亿美元,总成本支出 143.03 亿美元,运营亏损 30.33 亿美元。

其实,从 2014 年到 2018 年,Uber 主要业务的收入一直无法支撑高昂的各种成本费用,一直处于亏损状态。Uber 还在招股书中表示,运营支出将继续大幅增加,在可预见的未来可能无法盈利 —— 不过这句话在招股书里并不少见,Lyft 的招股书里也有这句话。

公司尚未盈利,想继续融钱总要给投资人们点信心。但令人忧虑的是,Uber 增速也在放缓。2018 年 Q4,Uber 收入为 30 亿美元,环比增长仅 2%,比上一年度同期增长 25%,但与 2018 年第二季度、第三季度的 63%、38% 相比,增速放缓相当明显。因此,不论是从其表现缺乏亮点的增速、还是巨大体量、抑或是投资人们的套现需求,上市就成了 Uber 最合适的选择。

然而,Uber 从没隐瞒自己对亚马逊 “烧钱建立护城河、最终获得长期盈利” 模式的向往之情。

Khosrowshahi 在某次会议上就说过,车对于 Uber 来说,就好比书对于亚马逊的意义。意思是,就像亚马逊以卖书起家一样,共享出行也只是 Uber 辽阔版图的起点。

从已经开始盈利的 Uber Eats、到被寄予厚望的卡车货运业务 Uber Freight,Uber 也的确在积极拓展版图。但另一方面,供需两端难以匹配、运营成本高居不下、乘车安全问题、用户对价格敏感、粘性低等问题依然使 Uber 的发展充满不确定性。

Uber 这场上市大戏远未结束。不少媒体表示出了 Uber 引发硅谷科技泡沫破裂的可能性。不论 Uber 是否会引发泡沫破裂,它的的确确是这种泡沫的一个明显体现。

很多人在看到破发后都在问:为什么 Uber 之前估值过高?问题出现在了哪里?其实,问题或许并不仅是 Uber 本身 —— 硅谷创投圈一味 “庆祝融资”(而不是 growth 或盈利)的文化,或许早就为 Uber 的破发埋下了伏笔。

更多精彩,敬请关注硅谷洞察官方网站(http://www.svinsight.com)

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏