来源:国民经略

新一轮财税体制改革,越来越近了。

日前,中央财办有关负责人在新闻发布会上表示,完善中央和地方财政关系,增加地方自主财力,扩展地方税源,提升市县财力同事权相匹配的程度,适度加强中央事权,提高中央财政支出比例。

这意味着,1994年建立的分税制,即将迎来一轮大调整,地方政府或成主要受益者。

01

土地财政消退,地方政府有望迎来新的税源。

根据公开报道,消费税改革或将成为重点,而改革方向是“下划”和“后移”。

所谓“下划”,是将纯100%的中央税,变成央地分成税,让地方政府分上一杯羹。

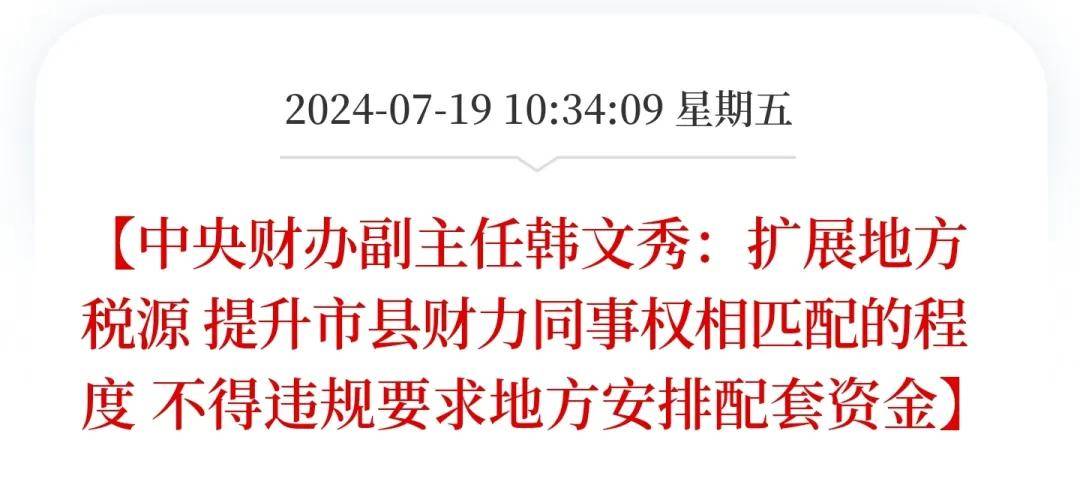

众所周知,自1994年分税制改革之后,我国形成了中央税、地方税、央地共享税的不同模式。

在四大税种中,增值税、企业所得税、个人所得税,都在央地之间进行分成,只有消费税是惟一的中央独享税,不与地方政府分成。

一旦消费税开始向地方“下划”,变成央地分成模式,地方若能拿到50%,也意味着近万亿的税收增量,堪称雪中送炭。

虽然与卖地收入无法相提并论,但消费税更加稳定,且能随着不断扩容而稳步增加。

而“后移”,指的是从生产环节征收,转向消费环节征收,决定税收在不同省份的归属。

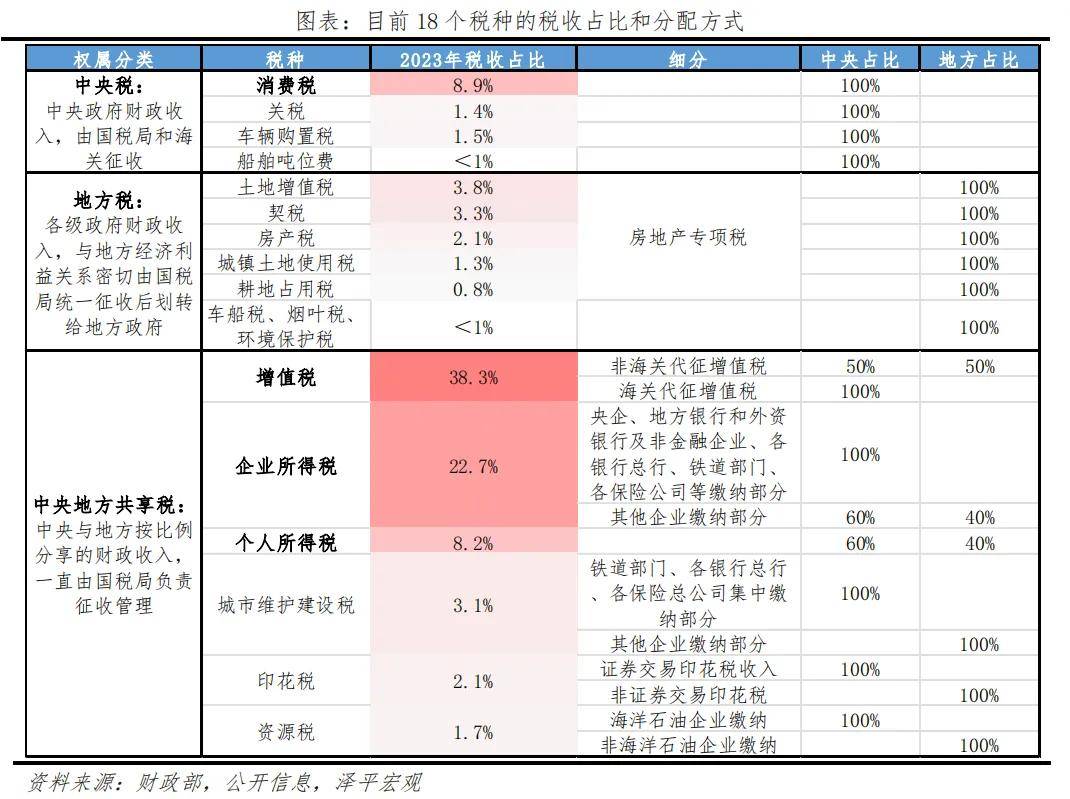

目前,消费税主要针对烟草、石油燃油、汽车、酒和奢侈品类开征,仅烟酒、石油燃料就占到了90%以上,税源高度集中于一些烟酒和石油燃料加工大省。

且不说未来消费税会不会扩容,到底是在生产地征收,还是后移到消费地,影响是极其深远的。

要知道,烟酒产业高度集中在中西部省份,而消费地则以经济大省、人口大省为主。

02

这是一场前所未有的财力大分配。

这种分配不只在央地之间,更在于地方之间。如何分成,究竟下划给哪些省份,充斥着剧烈博弈。

过去,我国税收普遍在生产地征收,工厂在哪里税收就在哪里征收,类似于前端征收。

这一模式固然激发起各地的招商引资冲动,但也导致税收与税源的分离,对许多地方都不公平。

所以,当前税制改革方向“后移”,从生产地向消费地倾斜,在哪里消费就在哪里征收,这意味着整个税收受益方将发生翻天覆地的变化。

消费税过去由中央独享时,这一问题还不凸显,毕竟地方政府拿不到消费税,也就无所谓从哪里征收。

一旦消费税开始下划,地方能分上一杯羹,前端还是后端,生产地还是消费地,就显得至关重要。

如果消费税未来仍在生产地征收,那么烟酒、石油加工、汽车的主产地无疑将从中受益。

云南、贵州、湖南、湖北、上海,就属此类。

云南、湖南、湖北都是烟草生产大省,贵州则是白酒生产大省,上海烟草的税收贡献同样不菲。

如果按照最新改革精神,消费税“后移”,从生产地转向消费地征收,在哪里消费就归哪里所有。

这意味着,只有市场规模庞大、人口数量众多、消费力强劲的经济大省、人口大省最能从中受益。

广东、山东、河南、江苏等地,将会从中受益。

这些地方要么是人口大省,要么是消费大省,广东更是集几者于一身。

在消费地征收的好处是,能让更多地方意识到提振内需消费的重要性,进而扭转地方政府过度“重生产,轻消费”的倾向。

举个简单例子,作为贵州最大支柱企业的茅台,如果消费税按照生产地征收,贵州能拿到大头,而如果按照消费地征收,在广东消费就大部分分归广东。

这是史无前例的大变局,不仅涉及央地关系的调整,还涉及地方财税关系的重塑,更涉及不同省份利益的调整,影响极其深远。

03

一鲸落,万物生死。

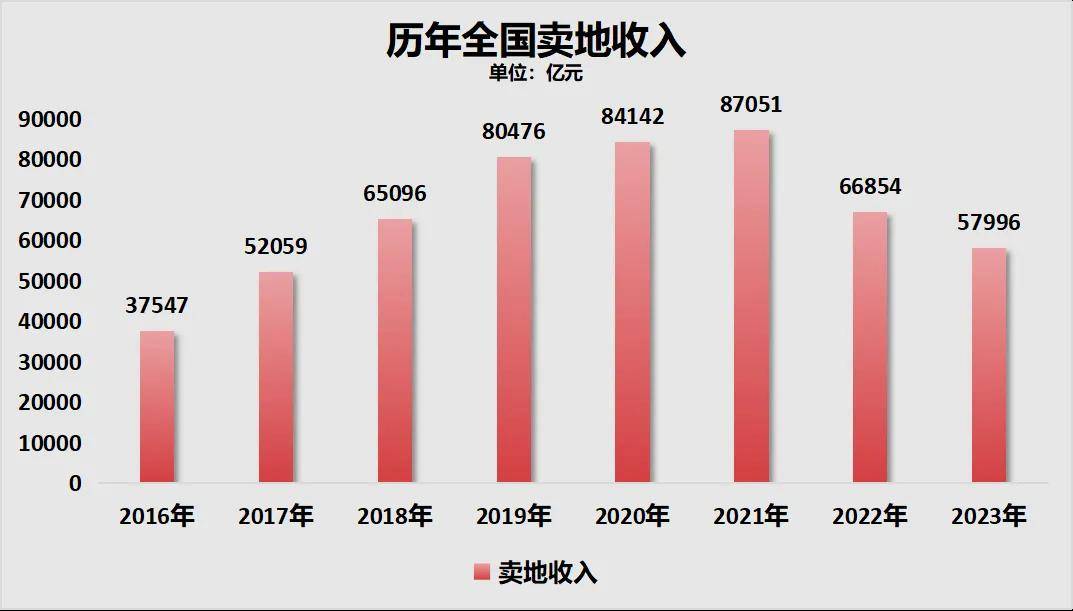

长期以来,卖地收入贡献了地方财政的半壁江山,土地财政也成了挥之不去的依赖,有城市卖地收入甚至超过税收收入。

然而,随着楼市遭遇大变局,卖地收入不断收缩,各地财政收支普遍受到冲击,在卖地之外何以开拓新的税源,就成了当务之急。

房地产税,一度被寄予厚望。

作为100%的地方税,房地产税全部归地方政府所有,曾被视为取代土地财政的不二之选。

问题是,房地产税牵一发而动全身,对市场心理的影响堪称“核武器”,在楼市下行期显然不会轻易开征,未来何时能够落地,存在巨大的不确定性。

所以,除了消费税下划、房地产税探索之外,以遗产税、资本利得税、赠与税为代表的财产税,都不无上马的可能。

遗产税,在发达国家比较常见,但总体规模不会太大,也会刺激富人转移财富,导致资本流失,如何开征,短期恐怕也很难定下来。

资本利得税,主要针对资产增值,主要集中在股市投资等理财领域,但考虑到当下的资本市场走势,开征起来也不容易。

这些税,基本都称得上“富人税”,多数都是直接税,主要针对的是高收入群体,这也是国际通行的税种。

而过去的四大税种,无论是增值税、所得税还是消费税,都是间接税,加在商品中,对所有人一视同仁。

当然,无论是直接税还是间接税,羊毛最终出在羊身上,所有的税种最后还是纳税人买单。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏